MWG báo cáo kết quả kinh doanh quý I/2025 rất khả quan với doanh thu thuần đạt 36.135 tỷ đồng, tăng gần 15% so với cùng kỳ 2024. Lợi nhuận sau thuế đạt 1.548 tỷ đồng, tăng hơn 71% so với cùng kỳ năm ngoái. Đây là mức lợi nhuận quý cao thứ 2 trong lịch sử hoạt động của Thế Giới Di Động, chỉ kém đôi chút so với đỉnh lập được vào quý 4/2021. Vậy quý vừa rồi có gì mà MWG báo lãi khủng như vậy và liệu có là 1 case đáng để đầu tư trong thời gian tới, hãy cùng Zstock đi sâu vào báo cáo và tìm hiểu !

Chiến lược đóng mở cửa hàng hiệu quả, tiết giảm mạnh chi phí khấu hao.

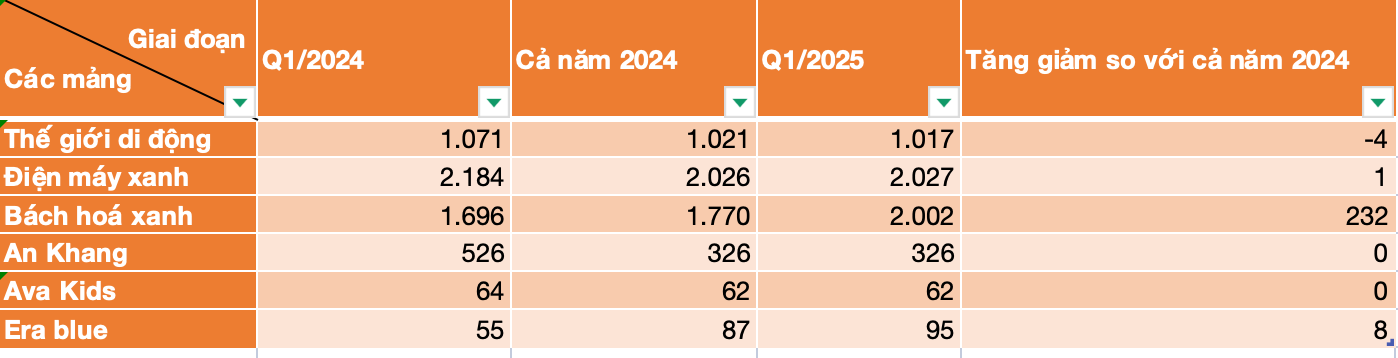

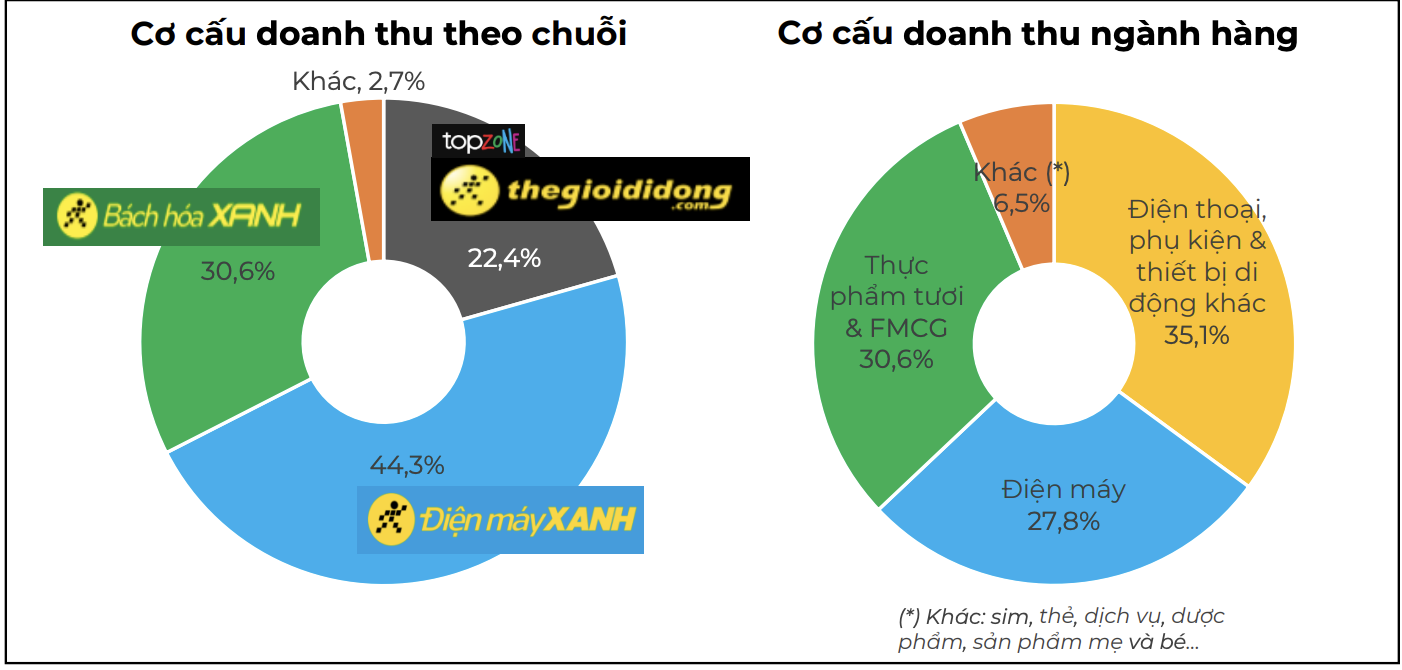

Trong cơ cấu doanh thu của MWG bao gồm các chuỗi:

- Thế giới di động

- Điện máy xanh

- Bách hoá xanh

- An Khang

- Ava Kids

- Erablue (liên doanh tại Indo)

Trong báo cáo hoạt động kinh doanh 3 tháng đầu năm của MWG , có thể thấy việc đóng mở các cửa hàng được diễn ra liên tục . Theo đó số lượng cửa hàng mảng ICT- CE được MWG chủ động giảm liên tục, ICT giảm 54 cửa hàng và CE giảm tới 157 cửa hàng từ Q1 năm ngoái đến nay. Tổng cộng mảng ICT-CE , MWG đã đóng 211 cửa hàng. Xu hướng này nhiều khả năng vẫn sẽ tiếp tục được MWG cắt bỏ do tốc độ tăng trưởng đã chậm lại so với giai đoạn trước trong khi MWG đang muốn dồn lực đẩy mạnh vào những đứa con khác triển vọng hơn, ngoài ra với tiêu dùng oline lên ngôi qua các kênh thương mại điện tử thì việc có quá nhiều cửa hàng vật lý cũng không cần thiết. Ngoài ra, An Khang và Avakids cũng đóng tổng 202 cửa hàng.

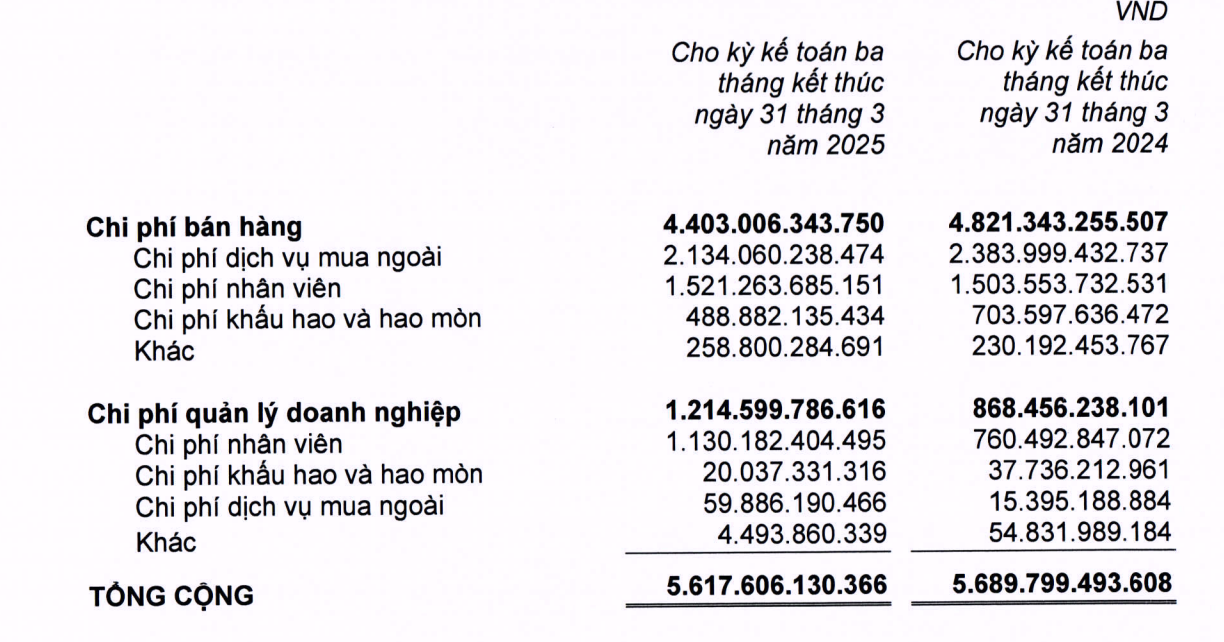

==> Hiệu quả của việc đóng cửa hàng vật lý đã giúp MWG trong quý 1 tối ưu rất nhiều về chi phí bán hàng , cụ thể là chi phí khấu hao, qua đó giúp cải thiện lợi nhuận gộp của cả chuỗi.

Trong kỳ , chi phí bán hàng được tiết giảm gần 10% svck trong đó chủ yếu đến từ chi phí khấu hao và hao mòn giảm tới 44% svck nhờ việc đóng cửa hàng. Mặc dù đóng cửa hàng nhưng doanh thu của mảng ICT-CE vẫn tăng trưởng 14% svck. Các chuỗi thuộc mảng này chiếm tới 67% tổng doanh thu Q1/2025 của MWG. Lợi nhuận tăng mạnh trong quý 1 chủ yếu từ mảng này đem lại. MWG vẫn đặt mục tiêu nắm giữ 70%-80% thị phần ở phân khúc này vào năm 2030, tăng so với mức 40%-50% hiện tại.

Trong giai đoạn quý 2 sắp tới là thời điểm tiêu thụ cao của DMX , với việc tối ưu được chi phí bán hàng như hiện tại sẽ khiến doanh thu mảng CE của BHX tăng trưởng mạnh hơn nữa, thúc đẩy biên lợi nhuận của mảng này nói riêng và lợi nhuận của MWG nói chung.

MWG tăng số lượng cửa hàng mở mới tại Bách Hoá Xanh : Sau khi có BHX hái quả ngọt vào quý 2 năm 2024 (doanh thu bình quân mỗi cửa hàng Bách Hóa Xanh giai đoạn này đã đạt đỉnh 2,1 tỷ đồng/cửa hàng/tháng – con số cao nhất từ trước tới nay, ngoại trừ giai đoạn tháng 7/2021 chịu tác động từ dịch bệnh Covid dẫn tới doanh thu từng đột biến mới chạm tới mốc này), MWG đã liên tục tăng số lượng mở mới các cửa hàng ở mảng tiêu dùng thực phẩm này. Doanh thu mảng bán lẻ thực phẩm đạt 11 nghìn tỷ đồng, tăng 20% svck trong Q1/2025. Chỉ trong 3 tháng đầu năm, BHX đã tăng thêm 232 cửa hàng so với năm ngoái , kế hoạch năm nay MWG mở mới từ 200-400 cửa hàng BHX.

=> Tuy nhiên với đứa con đang ăn lên làm ra này của MWG thì việc tiếp tục mở rộng là điều cần thiết trong bối cảnh MWG xác định động lực tăng trưởng then chốt trong giai đoạn sắp tới, kỳ vọng đạt doanh thu 10 tỷ USD trước 2030 và chiếm 20% thị phần tiêu dùng tại Việt Nam.

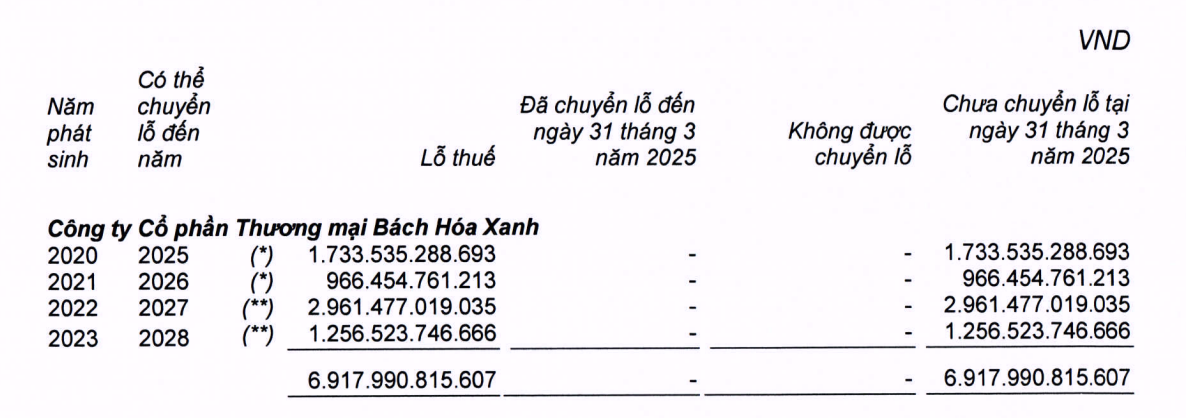

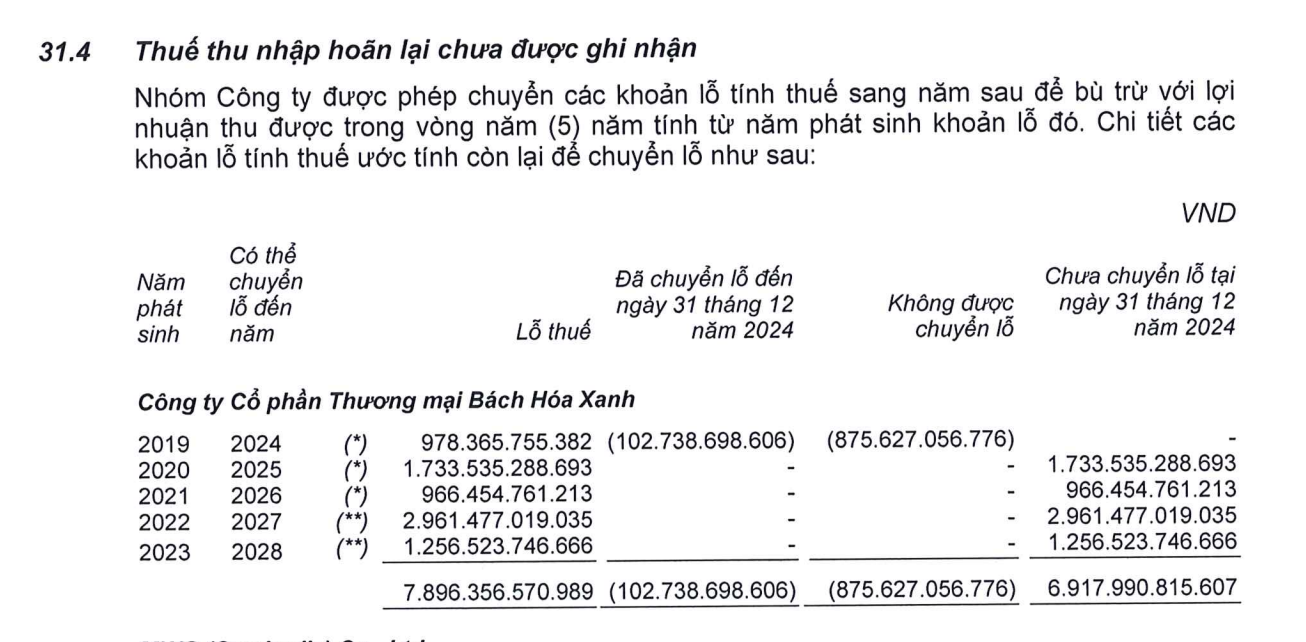

Trong báo cáo kiểm toán năm 2024 của MWG , mảng BHX ghi nhận đã chuyển lỗ gần 103 tỷ, việc hạch toán ln được ghi vào thuế thu nhập hoãn lại chưa ghi nhận và đây cũng là lợi nhuận của BHX trong cả năm 2024. Tuy nhiên trong kỳ báo cáo Q1.2025 thì không có, nên nhiều khả năng quý này BHX ghi nhận không có lợi nhuận.

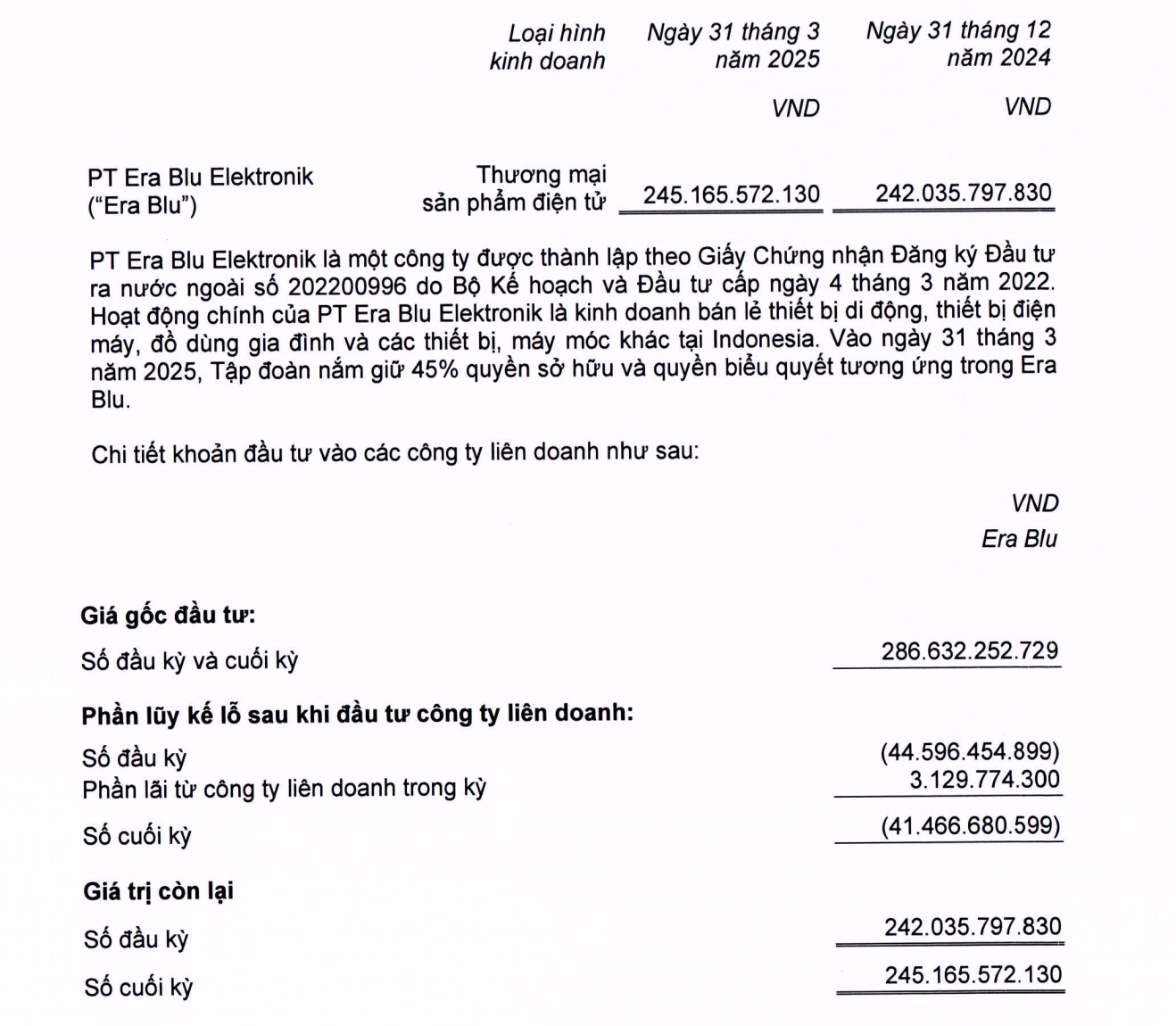

Chuỗi Era blue có lãi

EraBlue là chuỗi bán lẻ ICT- CE tại Indonesia thuộc liên doanh MWG với iPT Erajayja (tập đoàn bán lẻ viễn thông lớn nhất Indo). Tính đến cuối năm 2024, Thế Giới Di Động đang nắm giữ 45% vốn chuỗi điện máy Era Blue. Trong kỳ Erablue ghi nhận doanh thu khoảng 700 tỷ đồng, ghi nhận khoản lãi hơn 3,1 tỷ đồng từ hoạt động liên doanh, liên kết, so với mức lỗ 21,4 tỷ đồng của cùng kỳ năm 2024. Số lượng cửa hàng tăng gần gấp đôi svck với 95 cửa hàng tính đến Q1/2025, tiến tới 100 cửa hàng đầu tiên trong tháng 5 này. => Hoạt động kinh doanh đang rất hiệu quả với mô hình hiện tại này.

=> MWG có chia sẻ kế hoạch cho Era Blue sẽ nâng số điểm bán lên 150 cửa hàng trong năm nay và lộ trình mở 500 cửa hàng vào năm 2027 vẫn đang được triển khai theo đúng kế hoạch. Đây là con át chủ bài mới của MWG với tham vọng đạt doanh thu tỷ đô và tiến tới IPO. Nếu era blue giữ vững phong độ, thì đứa con Erablue chính là động lực then chốt thứ 2 sau BHX cho giai đoạn sắp tới.

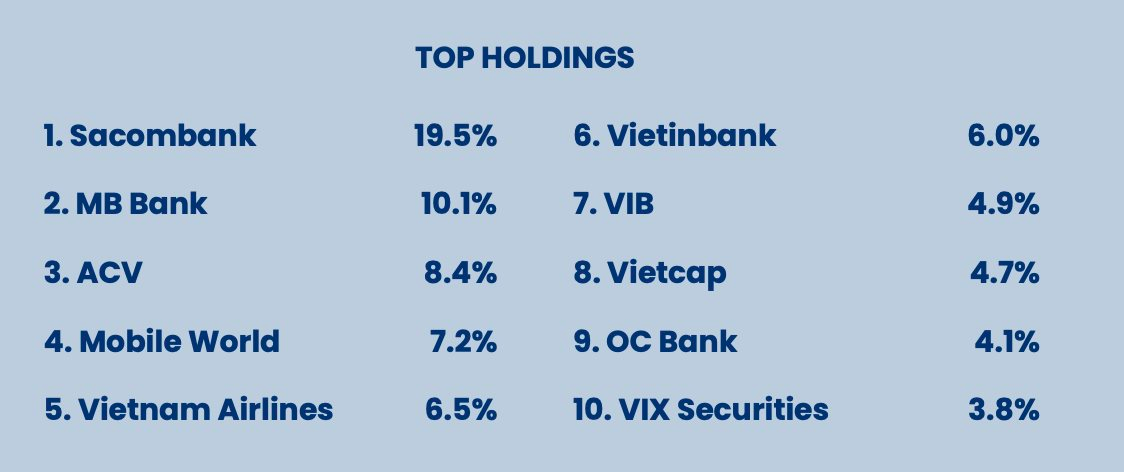

Khối ngoại liên tục mua ròng

Thời gian gần đây khối ngoại quay lại mua ròng MWG rất nhiều sau khi trải qua giai đoạn áp lực bán ròng liên tục trong năm 2024. Dragon Capital(DC) là quỹ gom mạnh nhất cổ phiếu MWG trong giai đoạn qua, mua tổng khối lượng lên tới 12,65 triệu cổ phiếu, qua đó tăng tỷ lệ sở hữu tại MWG lên 7,45%~ 109tr cổ. Ngoài ra PYN cũng tham gia với tỷ trọng lớn , cuối tháng 4, tỷ trọng MWG đã chiếm 7,2% danh mục của Pyn Elite Fund, đứng thứ 4 trong top các khoản đầu tư lớn nhất…Tỷ lệ room ngoại của MWG trong thời gian gần đây được cải thiện khá nhiều so với đợt tháng 2 , đang ở mức 2% tức là còn trống khoảng 32 triệu cổ.

=>>> Có thể thấy kỳ vọng của các quỹ ngoại vào MWG trong năm nay là rất lớn.

Về yếu tố kỳ vọng của khối ngoại có thể lý giải:

– Thứ nhất, tiềm năng tăng trưởng kinh tế của Việt Nam trong năm nay nổi bật qua mục tiêu tăng trưởng GDP 8% của Chính Phủ và hoạt động bơm tiền mạnh mẽ ra nền kinh tế. Hoạt động kinh doanh cốt lõi của MWG tăng trưởng mạnh và đạt được doanh thu lợi nhuận ấn tượng trong Q1.

– Thứ hai , làn sóng IPO quay trở lại sôi nổi hơn qua một loạt các deal mới trong năm 2025: Vingroup với VPL(Vinpearl) , Techcombank với TCBS , Masan với MCH, MWG với Bách hoá xanh,… Đây cũng là những cổ phiếu chịu ảnh hưởng bởi lực bán ròng rất mạnh mẽ trong giai đoạn năm 2024 vừa rồi.

– Thứ ba, Nâng hạng thị trường FTSE cận kề. Dòng vốn ngoại xu hướng ưu tiên tìm đến các cổ phiếu bluechips đầu tiên.

– Cuối cùng là thay đổi bộ chỉ số trong VN30 , qua đó giảm tỷ trọng nhóm tài chính như ngân hàng chứng khoán và thay bằng nhóm bluechips khác.

Chia cổ tức, mua cổ phiếu quỹ và phát hành ESOP

MWG thông qua phương án chia cổ tức 10% bằng tiền mặt (01 cp nhận 1.000 đồng) tăng gấp đôi so với năm 2024. Thời gian chi trả trong năm 2025. Với 1,46 tỷ cổ phiếu lưu hành, ước tính số tiền Thế Giới Di Động dự chi gần 1.500 tỷ đồng để hoàn tất đợt chia cổ tức này.

Bên cạnh việc chia cổ tức, HĐQT cũng trình kế hoạch mua lại cổ phiếu làm cổ phiếu quỹ. Cụ thể, công ty dự kiến mua lại tối đa 10 triệu cổ phiếu MWG (~ khoảng 0,68% lượng cổ phiếu đang lưu hành) nhằm mục đích giảm vốn điều lệ, qua đó gia tăng giá trị cho cổ đông hiện hữu.

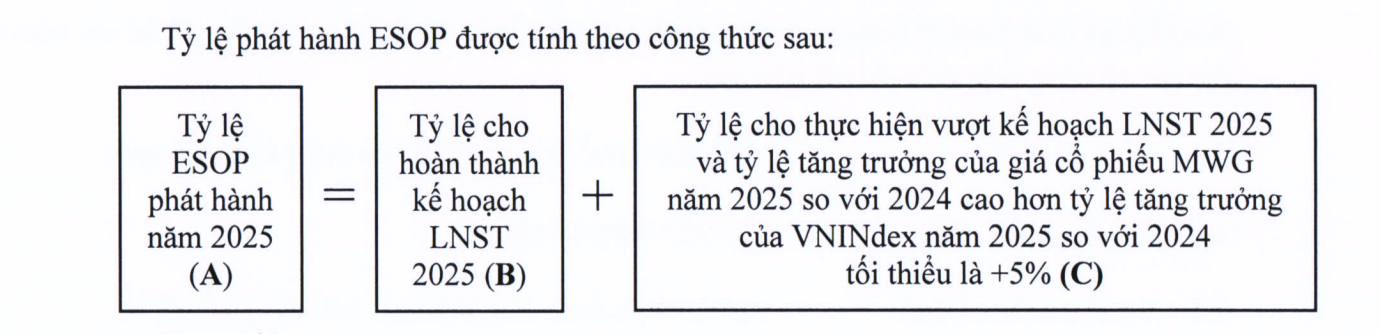

Đáng chú ý trong năm nay , MWG phát hành ESOP nhưng lại gắn với hiệu suất tăng của index, cụ thể:

Nếu hoàn thành hoặc vượt kế hoạch, tỷ lệ ESOP sẽ tối thiểu 0,5% và tối đa 1%.

Tỷ lệ phát hành ESOP (tính trên số cổ phiếu đang lưu hành tại thời điểm phát hành) sẽ được xác định như sau:

Không hoàn thành kế hoạch lợi nhuận: Tỷ lệ ESOP = 0%.

Hoàn thành kế hoạch lợi nhuận: Tỷ lệ ESOP = 0,5%.

Vượt kế hoạch lợi nhuận nhưng tăng trưởng giá cổ phiếu MWG năm 2025 thấp hơn (mức tăng VN-Index + 5%): Tỷ lệ ESOP = 0,5%.

Vượt kế hoạch lợi nhuận VÀ tăng trưởng giá cổ phiếu MWG năm 2025 bằng hoặc cao hơn (mức tăng VN-Index + 5%): Tỷ lệ ESOP = 0,5% + C, trong đó C được tính theo công thức cụ thể (liên quan đến mức độ vượt kế hoạch lợi nhuận và mức độ vượt trội của giá cổ phiếu so với VN-Index + 5%) nhưng đảm bảo tổng tỷ lệ ESOP không vượt quá 1%.

Như vậy , với kế hoạch kinh doanh MWG đặt ra cho năm nay và những gì mà họ thể hiện trong Q1 thì việc hoàn thành kế hoạch là hoàn toàn khả thi. Còn việc để hiệu suất kém hơn VNIndex thì điều đó chắc sẽ không xảy ra rồi.